Informes Trimestrales

Carmignac P. Flexible Bond: Carta de los Gestores del Fondo

-

-6,61%Rentabilidad de Carmignac Portfolio Flexible Bond

en el segundo trimestre de 2022 para la clase de acciones A EUR Acc

-

-7,07%Evolución del indicador de referencia

en el segundo trimestre de 2022 para el índice ICE BofA ML Euro Broad EUR

-

-1,12%Rentabilidad anualizada del Fondo

en 3 años frente al -4,59% de su indicador de referencia

Carmignac Portfolio Flexible Bond sufrió una fuerte caída en el segundo trimestre (-6,71% para la clase de acciones A EUR Acum. y -6,61% para la clase de acciones F EUR Acum.), en línea con el descenso del - 7,07% de su indicador de referencia¹ (ICE BofA ML Euro Broad (EUR)).

Como ya indicamos el trimestre pasado, la rentabilidad inferior se explica completamente por las pérdidas registradas en nuestras inversiones rusas, que han restado más de un 3% a la rentabilidad del Fondo en lo que va de año. No obstante, Este rendimiento inferior se ha visto mitigado por el elevado carry de nuestra cartera y por nuestro importante nivel de cobertura desde el comienzo del año.

Contexto de mercado

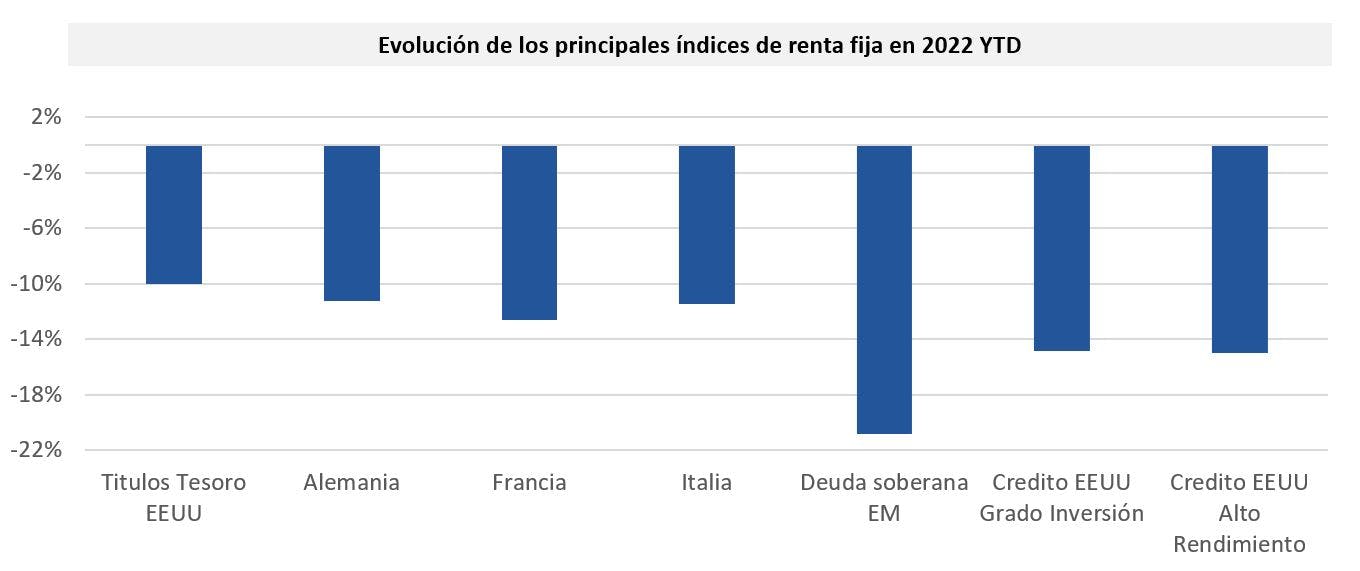

La inflación volvió a marcar máximos históricos en todo el mundo, lo que llevó a los bancos centrales a seguir endureciendo la política monetaria con fuertes subidas de tipos. En Estados Unidos, en particular, la inflación se está viendo impulsada por factores persistentes, como el aumento de los alquileres y los salarios, en un momento en que el mercado laboral del país está en plena ebullición. La Reserva Federal estadounidense ha respondido acelerando el ritmo de su política de endurecimiento monetario con una subida de tipos de 75 puntos básicos en junio, el mayor aumento desde 1994. En Europa, sin embargo, la inflación se debe principalmente al encarecimiento de la energía, aunque ya parece que la subida de los precios se ha extendido a todos los segmentos de la economía, incluidos los salarios y los servicios. Todos los grandes bancos centrales del mundo —salvo contadas excepciones, como Japón— han empezado a subir sus tipos de interés o anunciado que lo harán pronto, con el fin de endurecer las condiciones de los préstamos y frenar el crecimiento de los precios de consumo. Esto ha tenido un fuerte efecto en los mercados de renta fija: las curvas de tipos y los diferenciales de crédito se han disparado, dando lugar a pérdidas en todos los segmentos del mercado.

Los bancos centrales deben ahora actuar buscando el justo equilibrio. Aunque el endurecimiento de las condiciones crediticias sea necesario para contener la inflación, también tiene un efecto amortiguador sobre la producción económica y aumenta el riesgo de una recesión temprana. Los responsables de la política monetaria se están viendo obligados al endurecimiento en un momento en que el crecimiento del PIB ya se está estancando. Los indicadores de confianza de empresas y consumidores empiezan a caer, el mercado inmobiliario estadounidense muestra los primeros signos de enfriamiento y los precios de algunas materias primas tienden a la baja. La perspectiva de una recesión económica ha hecho bajar las expectativas de inflación en el mercado de renta fija. La tasa de inflación implícita en los bonos del Tesoro de Estados Unidos a 10 años cayó casi un 1% en el segundo trimestre, anulando con ello todo su aumento de los últimos 12 meses.

En este entorno, en el que los inversores no están seguros de si deben preocuparse más por la creciente presión sobre los precios o por los riesgos para la expansión económica, los mercados de renta fija han experimentado un repunte récord de volatilidad, una contracción de la liquidez y unas cuantas turbulencias.

El BCE ha anunciado que pronto introducirá un nuevo «instrumento antifragmentación» —esto es, un nuevo programa de compra de activos para los bonos de la zona euro— con el objetivo de frenar el aumento de los diferenciales de la deuda pública. El diferencial de los BTP italianos se redujo considerablemente tras el anuncio (los detalles del instrumento todavía no se han concretado), lo que indica que los inversores consideran creíbles las intenciones del BCE.

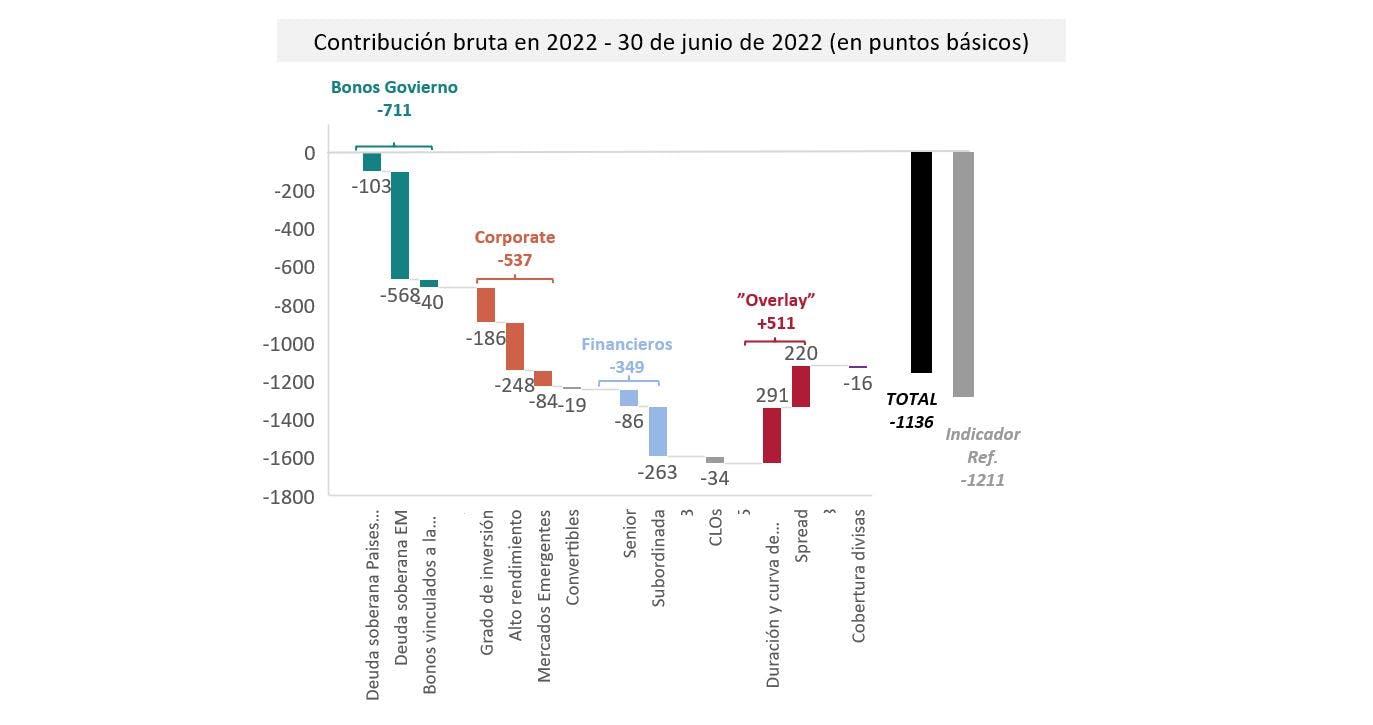

La ampliación de los diferenciales en el segundo trimestre tuvo un fuerte impacto en la rentabilidad de nuestro Fondo. Mantuvimos una importante exposición a los mercados emergentes (17% de media en el trimestre), a la deuda financiera europea (21%) y a la deuda corporativa (21%). Parte de las pérdidas se compensaron con las coberturas de crédito de nuestra cartera: Habíamos adquirido CDS sobre índices de deuda de alto rendimiento y de países emergentes para poder sortear estos tiempos inciertos. Pero, por desgracia, estos instrumentos no aportaron toda la protección que esperábamos ante las perturbaciones del mercado y la menor liquidez.

Aunque nuestras coberturas (a través de derivados) ayudaron a amortiguar el golpe de la subida de tipos en el segundo trimestre, también sufrimos por nuestras posiciones cortas en deuda periférica de la zona euro cuando los precios repuntaron con fuerza tras el anuncio del BCE.

La rentabilidad pasada no es un indicador fiable de la rentabilidad futura. La rentabilidad es neta de comisiones (excluyendo las comisiones de los distribuidores). La rentabilidad puede variar al alza o a la baja en función de las fluctuaciones monetarias.

Asignación de activos

En el segundo trimestre ajustamos nuestra asignación de activos en respuesta al cambiante entorno del mercado.

Reducimos de forma sustancial la duración modificada de la cartera. Los tipos están subiendo como consecuencia del endurecimiento de la política monetaria que se está llevando a cabo en respuesta a la inflación. Ahora tenemos una duración modificada negativa en los tipos core gracias a la concentración de nuestras posiciones cortas en los segmentos de vencimiento más cortos de las curvas de tipos europeas y estadounidenses y en Japón. En las dos últimas semanas del trimestre, los mercados de renta fija comenzaron a descontar un menor número en las subidas de tipos previstas, por ejemplo 8 subidas por parte del BCE en 2022 en lugar de 11. No obstante, creemos que estas nuevas previsiones son demasiado bajas por la persistencia de la inflación actual. También tenemos posiciones cortas netas en deuda italiana, española y francesa. Aumentamos nuestra exposición a los bonos vinculados a la inflación (breakeven inflation rates) denominados en euros y dólares tras la fuerte corrección de estos instrumentos, tal y como se ha comentado anteriormente.

Hemos incrementado nuestra exposición al mercado de deuda corporativa en un 10%. Las valoraciones de nuevo son especialmente atractivas por la fuerte subida de los diferenciales de crédito. Las turbulencias del mercado pueden pasar factura, pero también afloran oportunidades. Reforzamos nuestras posiciones en las convicciones más sólidas de nuestra cartera, especialmente en la deuda financiera europea (cuyos diferenciales se han movido en dirección contraria a los de la deuda periférica), en ciertos emisores de alto rendimiento y mercados emergentes, y también en las obligaciones garantizadas por préstamos (CLO), que resultan atractivas tanto por la rentabilidad que ofrecen como por su función de cobertura. Sin embargo, dada la altísima volatilidad y la continua incertidumbre tanto en el frente económico como en el geopolítico, decidimos mantener un nivel sustancial de cobertura (alrededor del 23%, consistente en CDS) en nuestra exposición a la deuda corporativa y en los mercados emergentes.

Perspectivas

Creemos que la inflación seguirá disparada. Puede que haya tocado techo en Estados Unidos (y pronto lo haga en Europa), pero las lecturas de la inflación probablemente se estabilizarán en niveles elevados. Esto significa que los bancos centrales tendrán que continuar con su política de endurecimiento y, por lo tanto, se generará un nuevo lastre para la economía. Dudamos que pongan fin a las subidas de tipos a corto plazo, e incluso vemos posible que intensifiquen el ritmo a corto plazo, apoyándose en nuevos instrumentos destinados a contener la subida de los diferenciales de los emisores de deuda más vulnerables. Por tanto, mantenemos muy baja nuestra duración modificada y tenemos una perspectiva bajista para los activos más vulnerables a la retirada del estímulo monetario.

Nuestra cartera sigue centrada en nuestras tres temáticas principales, que ofrecen valoraciones atractivas y fundamentales sólidos incluso en este entorno turbulento: los bonos corporativos emitidos por empresas vinculadas a los precios de las materias primas y la energía; la deuda subordinada; y la deuda de mercados emergentes. Alrededor del 14% de nuestra cartera consiste en activos líquidos e instrumentos del mercado monetario, y contamos con cobertura de crédito (CDS) para mitigar el impacto de las caídas del mercado y permitirnos invertir en futuros catalizadores de rendimiento si empeoran las perturbaciones del mercado, haciendo surgir nuevas oportunidades en el proceso.

Carmignac Portfolio Flexible Bond A EUR Acc

Duración mínima recomendada de la inversión

Riesgo más bajo Riesgo más elevado

TIPO DE INTERÉS: El riesgo de tipo de interés se traduce por una disminución del valor liquidativo en caso de variación de los tipos de interés.

CRÉDITO: El riesgo de crédito corresponde al riesgo de que el emisor no sea capaz de atender sus obligaciones.

TIPO DE CAMBIO: El riesgo de cambio está vinculado a la exposición, por medio de inversiones directas o de instrumentos financieros a plazo, a una divisa distinta de la divisa de valoración del Fondo.

RENTA VARIABLE: Las variaciones de los precios de las acciones cuya amplitud dependa de los factores económicos externos, del volumen de los títulos negociados y del nivel de capitalización de la sociedad pueden influir negativamente en la rentabilidad del Fondo.

El fondo no garantiza la preservación del capital.

Carmignac Portfolio Flexible Bond A EUR Acc

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 |

2024 (YTD) ? Año hasta la fecha |

|

|---|---|---|---|---|---|---|---|---|---|---|---|

| Carmignac Portfolio Flexible Bond A EUR Acc | +1.98 % | -0.71 % | +0.07 % | +1.65 % | -3.40 % | +4.99 % | +9.24 % | +0.01 % | -8.02 % | +4.67 % | +2.67 % |

| Indicador de referencia | +0.10 % | -0.11 % | -0.32 % | -0.36 % | -0.37 % | -2.45 % | +3.99 % | -2.80 % | -16.93 % | +6.82 % | -1.58 % |

Desplácese a la derecha para ver la tabla completa

| 3 años | 5 años | 10 años | |

|---|---|---|---|

| Carmignac Portfolio Flexible Bond A EUR Acc | -0.63 % | +1.89 % | +1.06 % |

| Indicador de referencia | -4.46 % | -2.91 % | -1.60 % |

Desplácese a la derecha para ver la tabla completa

Fuente: Carmignac a 31/05/2024

| Costes de entrada : | 1,00% del importe que pagará usted al realizar esta inversión. Se trata de la cantidad máxima que se le cobrará. Carmignac Gestion no cobra costes de entrada. La persona que le venda el producto le comunicará cuánto se le cobrará realmente. |

| Costes de salida : | No cobramos una comisión de salida por este producto. |

| Comisiones de gestión y otros costes administrativos o de funcionamiento : | 1,20% del valor de su inversión al año. Se trata de una estimación basada en los costes reales del último año. |

| Comisiones de rendimiento : | 20,00% cuando la clase de acciones supera el indicador de referencia durante el período de rendimiento. También se pagará en caso de que la clase de acciones haya superado el indicador de referencia pero haya tenido un rendimiento negativo. El bajo rendimiento se recupera durante 5 años. La cantidad real variará según el rendimiento de su inversión. La estimación de costos agregados anterior incluye el promedio de los últimos 5 años, o desde la creación del producto si es menos de 5 años. |

| Costes de operación : | 0,38% del valor de su inversión al año. Se trata de una estimación de los costes en que incurrimos al comprar y vender las inversiones subyacentes del producto. El importe real variará en función de la cantidad que compremos y vendamos. |