Informes Trimestrales

Carmignac Portfolio Grande Europe: Carta del Gestor del Fondo

Repaso del mercado europeo de renta variable

Durante el periodo, la renta variable europea continuó avanzando de forma constante, sin apenas volatilidad diaria, elevando así la rentabilidad en lo que va de año hasta un porcentaje de doble dígito bajo. La renta variable sigue respondiendo positivamente al despliegue de las campañas de vacunación en todo el mundo y a la perspectiva de que las economías vuelvan a abrirse en algún momento de 2021, anticipando así una sólida recuperación de los beneficios en todo el mercado de renta variable. Con todo, mientras que en el primer trimestre el optimismo vino acompañado de un aumento en las expectativas de inflación y de notables incrementos en los rendimientos de los bonos, en el segundo estos rendimientos cayeron tanto en Europa como a escala mundial cuando se tomó conciencia de que muchas de las presiones inflacionarias probablemente sean secuelas temporales de los confinamientos (esto es, disrupciones de la cadena de suministro y tensiones en el mercado laboral, entre otros factores).

Gestión de la cartera

Esta contexto trajo consigo un abrupto cambio en el liderazgo del mercado. Anteriormente, los segmentos cíclicos que despuntaban, como bancos, petróleo y gas, materias primas y automóviles, habían comenzado a quedar rezagados frente al mercado general. Dado que apenas contamos con exposición a estas áreas, este cambio benefició a nuestra rentabilidad relativa desde una perspectiva top-down. Entre los demás sectores, la rentabilidad estuvo bastante equilibrada, si bien, en términos generales, los valores con mayor visibilidad a largo plazo mostraron un mejor desempeño durante el periodo. Este fue el caso de nuestras empresas del sector de la salud y, en concreto, de Novo Nordisk —la especialista en diabetes—, uno de nuestros valores que mejor rentabilidad registró en el periodo. Además de responder bien a sus sólidos resultados de primer trimestre, el valor también se benefició de la autorización en EE. UU. de una versión modificada de uno de sus medicamentos contra la obesidad, lo que está en total consonancia con nuestra hipótesis de inversión. Otra compañía que mostró un comportamiento favorable fue AstraZeneca, una farmacéutica que incorporamos en el trimestre al considerar que se trata de una oportunidad especialmente atractiva atendiendo al actual crecimiento de su diversificada cartera de tratamientos contra el cáncer, entre otras áreas terapéuticas. A la hora de iniciar esta nueva posición, aprovechamos el favorable punto de entrada generado por una operación corporativa que estimamos incrementará su beneficio y flujo de efectivo, además de añadir a su cartera una franquicia en el nicho de mercado de las enfermedades raras.

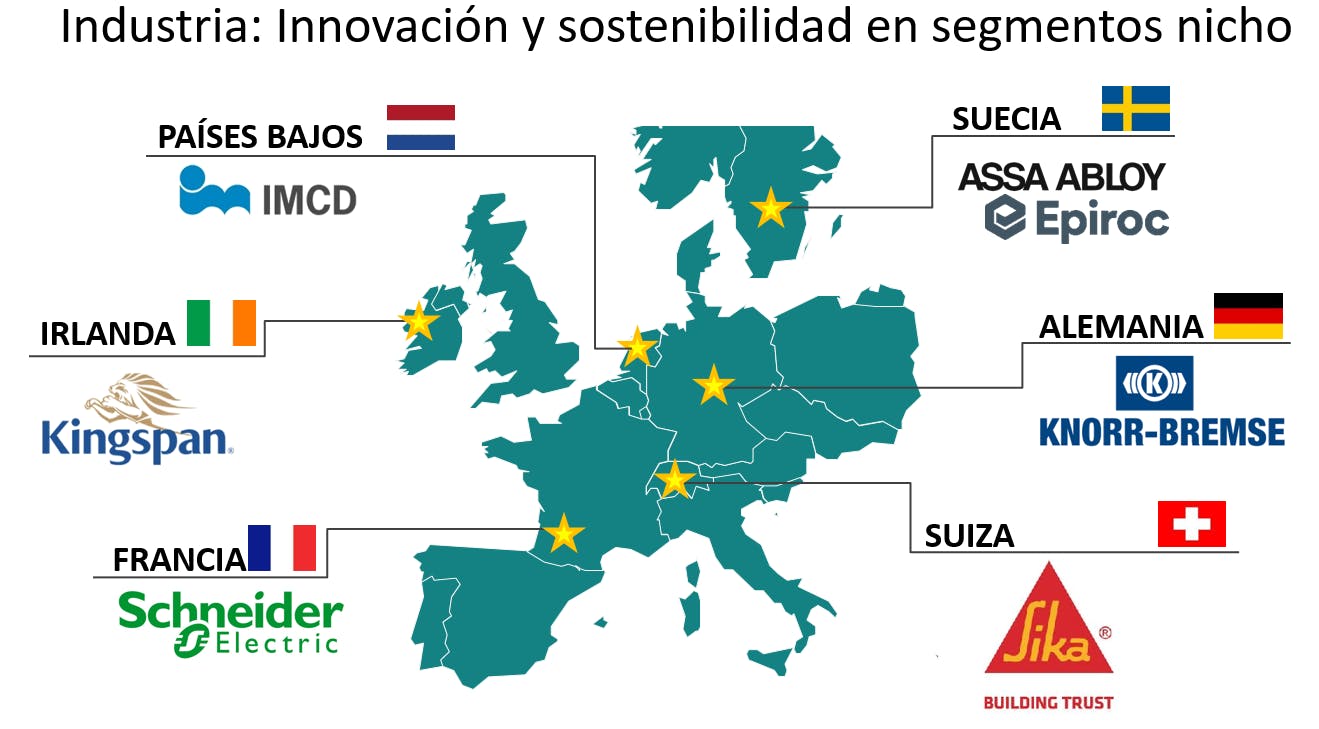

Nuestros valores industriales fueron otra fuente adicional de rentabilidades elevadas. Pese a que los valores cíclicos quedaron rezagados en el periodo, nuestro énfasis en los valores industriales de gran calidad —caracterizados por una elevada rentabilidad respaldada por las tendencias a largo plazo— nos mantuvo en una buena posición. Un ejemplo de esto es Kingspan, el especialista en aislamiento, que se está viendo favorecido por la actual demanda de edificios más eficientes desde el punto de vista energético y por el endurecimiento de las normas de construcción.

Las marcas comerciales y logotipos no implican ninguna afiliación o aprobación por parte de las entidades respectivas.

Fuente: Carmignac.

Otros valores que ofrecieron un crecimiento de los beneficios sostenido, superando no solo los niveles de 2020, sino también holgadamente los de 2019, fueron nuestras empresas de consumo. La cotización de LVMH subió en el periodo tras publicar unas sólidas cuentas de primer trimestre, reflejo de la fortaleza de sus marcas. Aunque redujimos nuestra exposición tras su prolongada racha alcista, conservamos nuestra posición en el valor, ya que creemos en la perdurabilidad y atractivo de las marcas de consumo que han cosechado buenos resultados en un entorno tan complicado como el de 2020.

En el plano negativo, seguimos siendo testigos de una debilidad considerable en nuestras empresas de energía renovable, especialmente en Vestas (turbinas eólicas) y Orsted (parques eólicos marinos). Estos valores se revalorizaron de forma exagerada a inicios de 2021, pero ahora que sus precios han caído drásticamente desde máximos, creemos que vuelven a ser atractivos, sobre todo después de la interrupción del incremento de los rendimientos. Por estos motivos, hemos incrementado gradualmente nuestras posiciones en ambas compañías, además de reforzar nuestra exposición a Solaria, la promotora de parques solares española. También cabe esperar que el caudal de noticias positivas crecerá en los próximos meses, por cuanto los anuncios de inversión asociados al Fondo de Recuperación de la UE deberían ir dirigidos en mayor medida hacia proyectos verdes en el segundo semestre. También vemos factible que se amplíen los créditos fiscales para las renovables en EE. UU.

Perspectivas

A medida que nos adentramos en el segundo semestre de 2021, la estructura general de la cartera se mantiene intacta debido a nuestro proceso bottom-up de selección de valores, que se centra en las empresas rentables con elevadas rentabilidades sobre el capital. A nuestro juicio, estas compañías son las más atractivas para los inversores que buscan rentabilidades sostenibles a largo plazo.

Carmignac Portfolio Grande Europe A EUR Acc

| 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | 2024 |

2025 (YTD) ? Año hasta la fecha |

|

|---|---|---|---|---|---|---|---|---|---|---|---|

| Carmignac Portfolio Grande Europe A EUR Acc | -1.40 % | +5.11 % | +10.36 % | -9.56 % | +34.79 % | +14.46 % | +21.73 % | -21.09 % | +14.75 % | +11.27 % | -4.32 % |

| Indicador de referencia | +9.60 % | +1.73 % | +10.58 % | -10.77 % | +26.82 % | -1.99 % | +24.91 % | -10.64 % | +15.81 % | +8.78 % | +5.91 % |

Desplácese a la derecha para ver la tabla completa

| 3 años | 5 años | 10 años | |

|---|---|---|---|

| Carmignac Portfolio Grande Europe A EUR Acc | +3.30 % | +9.47 % | +5.46 % |

| Indicador de referencia | +8.25 % | +13.51 % | +5.72 % |

Desplácese a la derecha para ver la tabla completa

Fuente: Carmignac a 31/03/2025

| Costes de entrada : | 4,00% del importe que pagará usted al realizar esta inversión. Se trata de la cantidad máxima que se le cobrará. Carmignac Gestion no cobra costes de entrada. La persona que le venda el producto le comunicará cuánto se le cobrará realmente. |

| Costes de salida : | No cobramos una comisión de salida por este producto. |

| Comisiones de gestión y otros costes administrativos o de funcionamiento : | 1,80% del valor de su inversión al año. Se trata de una estimación basada en los costes reales del último año. |

| Comisiones de rendimiento : | 20,00% cuando la clase de acciones supera el indicador de referencia durante el período de rendimiento. También se pagará en caso de que la clase de acciones haya superado el indicador de referencia pero haya tenido un rendimiento negativo. El bajo rendimiento se recupera durante 5 años. La cantidad real variará según el rendimiento de su inversión. La estimación de costos agregados anterior incluye el promedio de los últimos 5 años, o desde la creación del producto si es menos de 5 años. |

| Costes de operación : | 0,64% del valor de su inversión al año. Se trata de una estimación de los costes en que incurrimos al comprar y vender las inversiones subyacentes del producto. El importe real variará en función de la cantidad que compremos y vendamos. |

Carmignac Portfolio Grande Europe A EUR Acc

Duración mínima recomendada de la inversión

Riesgo más bajo Riesgo más elevado

RENTA VARIABLE: Las variaciones de los precios de las acciones cuya amplitud dependa de los factores económicos externos, del volumen de los títulos negociados y del nivel de capitalización de la sociedad pueden influir negativamente en la rentabilidad del Fondo.

TIPO DE CAMBIO: El riesgo de cambio está vinculado a la exposición, por medio de inversiones directas o de instrumentos financieros a plazo, a una divisa distinta de la divisa de valoración del Fondo.

GESTIÓN DISCRECIONAL: La anticipación de la evolución de los mercados financieros efectuada por la Sociedad gestora tiene un impacto directo en la rentabilidad del Fondo que depende de los títulos seleccionados.

El fondo no garantiza la preservación del capital.

Fuente: Carmignac, a 30/06/2021.