Carmignac Portfolio Emergents: Carta trimestral de los Gestores

Carmignac Portfolio Emergents1 registra una subida del 3,00% en el tercer trimestre, frente al alza del 0,03% de su índice de referencia3, lo que sitúa su rentabilidad desde principios de año en un +7,10%, frente al +2,61% del índice. Cabe señalar que el tercer trimestre estuvo marcado por una crisis en el mercado de renta fija que llevó los tipos de interés estadounidenses a niveles que no se veían desde 2007. En este contexto, el buen comportamiento de los mercados de renta variable de los países emergentes ha sido una grata sorpresa, especialmente en comparación con 2013, cuando la subida de los tipos en Estados Unidos tras el famoso «taper tantrum», como se conoce a las turbulencias generadas por el temor a la retirada de estímulos por parte de Ben Bernanke, generó una crisis de los mercados emergentes que no dejó indemne a ninguna clase de activos. Es importante señalar que, en 2013, las divisas emergentes y las primas de riesgo se encontraban en niveles históricamente bajos, algo que no ocurrirá en 2023, tras una década de bajo rendimiento de esta clase de activos.

Que ha pasado en el tercer trimestre de 2023

La buena evolución del Fondo puede atribuirse a la selección de valores en China. Nuestra gestora china, Haiyan Li-Labbé, con la asistencia de nuestro analista Yunfan Bao, ha vuelto a encontrar un “diamante”: la empresa de distribución especializada Miniso, un caso de éxito empresarial chino especialmente notable. Su modelo de producción de bajo coste comenzó en China, con un número limitado de productos. Gracias a su excelente dominio de la cadena de producción, Miniso ha podido desarrollar su gama de productos, que ahora incluye productos para el hogar, juguetes, cosméticos y aparatos electrónicos. Miniso también ha cosechado un éxito considerable fuera de China, hasta el punto de que actualmente casi el 40% de sus 5.545 tiendas están fuera del país. También hay que señalar que el modelo de negocio de la empresa cumple los principales criterios de nuestro proceso de inversión. Las necesidades de capital de Miniso son muy bajas, ya que no compra los inmuebles que ocupan sus tiendas y opera con unas necesidades de capital circulante limitadas. Por todo esto, Miniso cuenta con un balance muy sólido, con casi 1.000 millones de dólares de liquidez neta, y una buena generación de tesorería de casi 250 millones de dólares para el año 2023.

El éxito reiterado de nuestra selección de valores en China explica en gran medida nuestra importante asignación a este país (35,7% del fondo a 29/09/2023), a pesar de que la economía china atraviesa un mal momento debido a la crisis del sector inmobiliario, que no estimamos que vaya a mejorar en el futuro próximo. La volatilidad generada por las diversas crisis económicas y geopolíticas ofrece cada año oportunidades de inversión. Retomando el caso de Miniso, es interesante observar que el año pasado, en el momento de la política de «covid cero» en China, el valor en bolsa de la empresa cayó a un nivel prácticamente igual al de su liquidez en el banco, por lo que aunque su negocio era muy rentable, estaba valorado en cero.

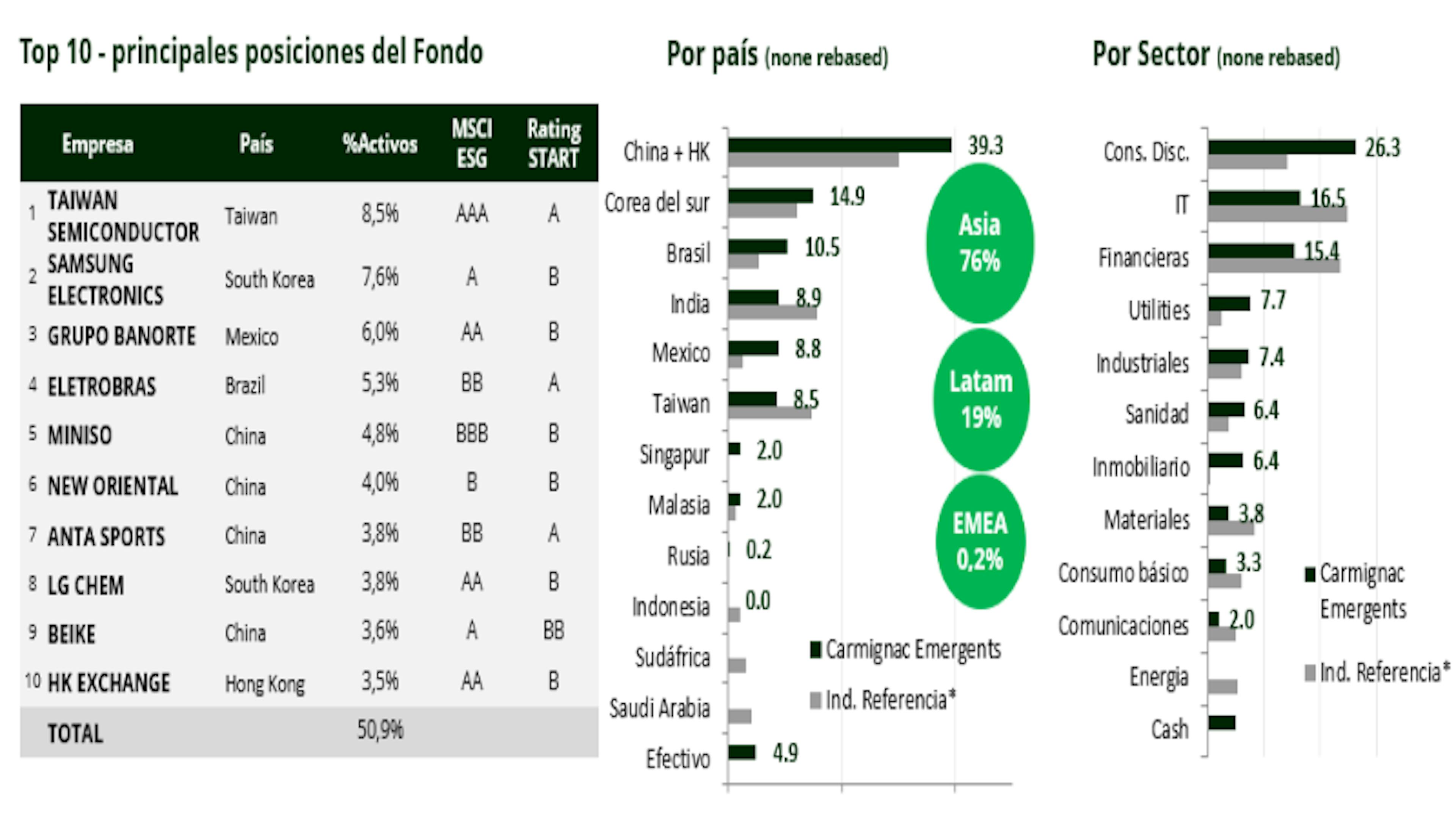

Posicionamiento del fondo a 29/09/2023

Durante el trimestre, no modificamos de forma notable la estructuración del fondo4. América Latina sigue representando el 19,3% del fondo (frente al 8,8% de nuestro índice de referencia). Seguimos manteniendo una postura bajista respecto a los países que se benefician de tendencias estructurales, como la reindustrialización de Norteamérica, y cíclicas, como el encarecimiento de las materias primas. Cabe destacar que en México ya se conocen las dos principales candidatas a las elecciones presidenciales de 2024. La favorita es Claudia Sheinbaum, candidata del partido gobernante MORENA. Su campaña se basa en la idea de continuidad con el mandato del presidente López Obrador, que ha demostrado una notable ortodoxia fiscal y monetaria. Su principal oponente, Xóchitl Gálvez, representará a la alianza de centro-derecha, considerada partidaria de la economía de mercado. Ambas candidatas han comprendido la oportunidad que representan para México las tensiones geopolíticas entre Estados Unidos y China. Nuestra exposición a México se materializa a través de empresas nacionales que se benefician directamente de esta tendencia a la relocalización, o «nearshoring».

El resto de la cartera sigue diversificada, con una importante exposición continuada a las principales empresas tecnológicas de Asia, centradas en la Inteligencia Artificial. Obsérvese nuestra exposición mesurada a la India (9,0% del fondo) y al sudeste asiático (4,0%). Queremos aumentar nuestra asignación a esta región, y contamos en particular con las salidas a bolsa previstas para los próximos doce meses, que darán a los inversores acceso a empresas de crecimiento posicionadas en la nueva economía de estos países, que gozan de un fuerte impulso económico y demográfico.

Fuentes: Carmignac, Bloomberg, FactSet, BoAML, EM Advisors Group, datos de las empresas, a 29/09/2023.

Las carteras de los fondos de Carmignac podrían sufrir modificaciones en cualquier momento sin preaviso alguno. Las marcas y logotipos utilizados no implican ningún tipo de afiliación o aprobación por parte de estas entidades.

La mención a determinados valores o instrumentos financieros se realiza a efectos ilustrativos, para destacar determinados títulos presentes o que han figurado en las carteras de los Fondos de la gama Carmignac. No tiene por objeto fomentar la inversión directa en dichos instrumentos ni constituye un asesoramiento de inversión. La Gestora no está sujeta a la prohibición de efectuar transacciones con estos instrumentos antes de la difusión de la información. Las carteras de los Fondos Carmignac podrían sufrir modificaciones en cualquier momento. Fuentes: Carmignac, datos de las empresas, a 30/09/2023.

La inversión responsable sigue estando en el epicentro de nuestro planteamiento

Carmignac Portfolio Emergents combina nuestro ADN en los países emergentes desde 1989 con el deseo de Carmignac de reforzar su posición como actor principal en la inversión responsable. Con esta suma de conocimientos pretendemos crear valor para nuestros inversores al tiempo que provocamos un impacto positivo en la sociedad y el medio ambiente.

Clasificado como Artículo 9 en virtud del Reglamento sobre la divulgación de información relativa a la sostenibilidad en el sector de los servicios financieros (SFDR, por sus siglas en inglés)5, el Fondo ha obtenido la etiqueta ISR del Estado francés (2019), así como la etiqueta belga Towards Sustainability (2020)6.

El Fondo, que está clasificado como artículo 9 del reglamento «SFDR», tiene un objetivo de inversión sostenible consistente en invertir más del 80% de sus activos (incluidos derivados y efectivo) en empresas que obtengan la mayoría de su cifra de negocios o inversiones de bienes y servicios relacionados con actividades alineadas positivamente con uno de los 9 (de un total de 17) Objetivos de Desarrollo Sostenible de las Naciones Unidas («los 9 Objetivos de Desarrollo Sostenible») seleccionados para este Fondo . Estas empresas contribuirán a una de las 4 temáticas sostenibles que hemos identificado para esta Estrategia (véase más abajo).

Nuestra cartera se estructura actualmente en torno a 4 temáticas principales, y en el centro del proceso se sitúa la inversión socialmente responsable (ISR):

- Índice de referencia MSCI EM NR (USD) dividendos netos reinvertidos China - incluido Hong Kong. Excluidas las posiciones en derivados. La composición de las carteras de Carmignac puede variar en cualquier momento. Los datos se rebasan al 100% para el posicionamiento sectorial y geográfico.

La referencia a determinados valores o instrumentos financieros se hace a título ilustrativo para destacar ciertos valores que están o han estado presentes en las carteras de los Fondos de la gama Carmignac. No pretende promover la inversión directa en dichos instrumentos y no constituye asesoramiento en materia de inversión. La Sociedad Gestora no tiene prohibida la negociación de estos instrumentos con anterioridad a la publicación de la presente comunicación. Las carteras de los Fondos Carmignac pueden sufrir modificaciones en cualquier momento.

Fuente: Carmignac, 30/09/2023.

A modo de recordatorio, nuestro enfoque socialmente responsable se basa en los siguientes pilares:

- Invertir con un enfoque selectivo y con convicción, centrándonos en temáticas de crecimiento sostenible, en sectores con poca penetración y en países con sólidos fundamentales macroeconómicos.

- Invertir con un impacto positivo centrándonos en empresas que aporten soluciones a los retos medioambientales y sociales de los países emergentes, invirtiendo el 80% de los activos (incluidos derivados y efectivo) en empresas alineadas positivamente con uno de los 9 Objetivos de Desarrollo Sostenible de la ONU seleccionados para este Fondo4) y reduciendo nuestra huella de carbono en al menos un 50% en comparación con el índice MSCI Emerging Markets.

- Invertir de forma sostenible teniendo en cuenta sistemáticamente criterios medioambientales, sociales y de gobierno corporativo (ESG) en nuestros análisis y decisiones de inversión.

2Fuentes: Carmignac, FactSet, datos sobre la alineación del Fondo con los Objetivos de Desarrollo Sostenible seleccionados a 30/06/2023.

3Índice de referencia: Índice MSCI EM NR (USD), dividendos netos reinvertidos, reequilibrado trimestralmente.

4El sistema de ESG exclusivo START combina y agrega indicadores de ESG de los principales proveedores de datos del mercado. Debido a la falta de normalización y a la presentación de información insuficiente de algunos indicadores de ESG por parte de las empresas cotizadas, no es posible tener en cuenta todos los indicadores pertinentes. START proporciona un sistema centralizado a través del cual Carmignac ofrece sus análisis y perspectivas sobre cada empresa evaluada, incluso si los datos externos agregados son incompletos. Para obtener más información, visite nuestro sitio web.

5Reglamento 2019/2088 sobre la divulgación de información relativa a la sostenibilidad en el sector de los servicios financieros (SFDR). Para más información, visite [EUR-lex](https://eur-lex.europa.eu/legal-content/ES/TXT/HTML/?uri=CELEX:32019R2088&qid=1690198436948 «EUR-lex»).

6Carmignac Portfolio Emergents ha obtenido las etiquetas ISR francesa y belga. https://www.lelabelisr.fr/en/ ; https://www.towardssustainability.be/ ; https://www.febelfin.be/fr.

Carmignac Portfolio Emergents

Captar las oportunidades más prometedoras del universo emergenteDescubra la página del fondoCarmignac Portfolio Emergents F EUR Acc

- Duración mínima recomendada de la inversión

- 5 años

- Escala de riesgo*

- 4/7

- Clasificación SFDR**

- Artículo 9

*Escala de riesgo del KID (Documento de datos fundamentales). El riesgo 1 no implica una inversión sin riesgo. Este indicador podría evolucionar con el tiempo. **El Reglamento SFDR (Reglamento sobre la divulgación de información relativa a la sostenibilidad en el sector de los servicios financieros, por sus siglas en inglés) 2019/2088 es un reglamento europeo que requiere a los gestores de activos clasificar sus fondos, en particular entre los que responden al «artículo 8», que promueven las características medioambientales y sociales, al «artículo 9», que realizan inversiones sostenibles con objetivos medibles, o al «artículo 6», que no tienen necesariamente un objetivo de sostenibilidad. Para más información, visite: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=es.

Principales riesgos del Fondo

Gastos

- Costes de entrada

- No cobramos comisión de entrada.

- Costes de salida

- No cobramos una comisión de salida por este producto.

- Comisiones de gestión y otros costes administrativos o de funcionamiento

- 1,32% del valor de su inversión al año. Se trata de una estimación basada en los costes reales del último año.

- Comisiones de rendimiento

- 20,00% cuando la clase de acciones supera el indicador de referencia durante el período de rendimiento. También se pagará en caso de que la clase de acciones haya superado el indicador de referencia pero haya tenido un rendimiento negativo. El bajo rendimiento se recupera durante 5 años. La cantidad real variará según el rendimiento de su inversión. La estimación de costos agregados anterior incluye el promedio de los últimos 5 años, o desde la creación del producto si es menos de 5 años.

- Costes de operación

- 0,37% del valor de su inversión al año. Se trata de una estimación de los costes en que incurrimos al comprar y vender las inversiones subyacentes del producto. El importe real variará en función de la cantidad que compremos y vendamos.

Rentabilidades

| Carmignac Portfolio Emergents | 6.4 | 3.9 | 1.7 | 19.8 | -18.2 | 25.5 | 44.9 | -10.3 | -14.3 | 9.8 |

| Indicador de referencia | 11.4 | -5.2 | 14.5 | 20.6 | -10.3 | 20.6 | 8.5 | 4.9 | -14.9 | 6.1 |

| Carmignac Portfolio Emergents | - 1.9 % | + 7.0 % | + 5.1 % |

| Indicador de referencia | + 0.7 % | + 4.5 % | + 4.9 % |

Fuente: Carmignac a 31 de oct. de 2024.

Las rentabilidades históricas no garantizan rentabilidades futuras. La rentabilidad es neta de comisiones (excluyendo las eventuales comisiones de entrada aplicadas por el distribuidor)

Análisis recientes

Comunicación publicitaria. Consulte el KID/folleto antes de tomar una decisión final de inversión. El presente documento está dirigido a clientes profesionales.

Este material no puede reproducirse, ni total ni parcialmente, sin el consentimiento previo de la sociedad gestora. Este material no constituye una oferta de suscripción ni un asesoramiento de inversión. Este material no constituye una recomendación contable, jurídica o tributaria y no debe ser tenido en cuenta a tales efectos. Este material se proporciona con carácter exclusivamente informativo y podría no resultar fiable a la hora de evaluar las ventajas derivadas de invertir en cualquier tipo de participaciones o valores mencionados en el presente documento o de cara a cualquier otra finalidad. La información contenida en este material podría no ser completa y estar sujeta a modificación sin preaviso alguno. Las informaciones se expresan a fecha de redacción del material y proceden de fuentes propias y externas consideradas fiables por Carmignac, no son necesariamente exhaustivas y su exactitud no está garantizada. En consecuencia, Carmignac, sus responsables, empleados o agentes no proporcionan garantía alguna de precisión o fiabilidad y no se responsabilizan en modo alguno de los errores u omisiones (incluida la responsabilidad para con cualquier persona debido a una negligencia). Las rentabilidades históricas no garantizan rentabilidades futuras.

La rentabilidad es neta de comisiones (excluyendo las eventuales comisiones de entrada aplicadas por el distribuidor). La rentabilidad podrá subir o bajar a resultas de las fluctuaciones en los tipos de cambio en el caso de las participaciones que carezcan de cobertura de divisas.

La mención a determinados valores o instrumentos financieros se realiza a efectos ilustrativos, para destacar determinados títulos presentes o que han figurado en las carteras de los Fondos de la gama Carmignac. Ésta no busca promover la inversión directa en dichos instrumentos ni constituye un asesoramiento de inversión. La Gestora no está sujeta a la prohibición de efectuar transacciones con estos instrumentos antes de la difusión de la información.

El acceso a los Fondos podrá estar restringido a determinadas personas o países. Este material no está dirigido a ninguna persona de ninguna jurisdicción en la que (debido al lugar de residencia o nacionalidad de la persona o a cualquier otra cuestión) el material o la disponibilidad de este material esté prohibido. Las personas objeto de estas prohibiciones no deben acceder a este material. La tributación depende de la situación de la persona. Los Fondos no están registrados para su distribución a inversores minoristas en Asia, Japón, Norteamérica ni están registrados en Sudamérica. Los Fondos Carmignac están registrados en Singapur como institución de inversión extranjera restringida (exclusivamente para clientes profesionales). Los Fondos no han sido registrados en virtud de la ley de valores estadounidense (US Securities Act) de 1933. Los Fondos podrán no ofertarse o venderse, directa o indirectamente, en beneficio o en nombre de una «Persona estadounidense», según la definición recogida por el Reglamento estadounidense S (Regulation S) y la ley FATCA. La decisión de invertir en el fondo debe tomarse teniendo en cuenta todas sus características u objetivos descritos en su folleto. Podrá consultar los folletos de los Fondos, los documentos KID, el VL y los informes anuales en la web www.carmignac.com o previa petición a la Gestora. Los riesgos, comisiones y gastos corrientes se detallan en el documento de datos fundamentales (KID). El KID deberá estar a disposición del suscriptor con anterioridad a la suscripción. El suscriptor debe leer el KID. Los inversores podrían perder parte o la totalidad de su capital, dado que el capital en los fondos no está garantizado. Los Fondos presentan un riesgo de pérdida de capital.

Para España : Los Fondos se encuentran registrados ante la Comisión Nacional del Mercado de Valores de España, con los números : Carmignac Sécurité 395, Carmignac Portfolio 392, Carmignac Patrimoine 386, Carmignac Long-short European Equities 398, Carmignac Investissement 385, Carmignac Emergents 387, Carmignac Credit 2025 1947, Carmignac Euro-Entrepreneurs 396, Carmignac Court Terme 1111.

La Sociedad gestora puede cesar la promoción en su país en cualquier momento. Los inversores pueden acceder a un resumen de sus derechos en español en el siguiente enlace sección 6: www.carmignac.es/es_ES/article-page/informacion-legal-1759

Carmignac Portfolio hace referencia a los sub fondos de Carmignac Portfolio SICAV, una compañía de inversión bajo derecho luxemburgués, conforme a la directiva UCITS. Los Fondos son fondos comunes de derecho francés (FCP) conforme a la directiva UCITS o AIFM.