Carmignac Portfolio Grandchildren: celebremos el paso del tiempo

Carmignac Portfolio Grandchildren, nuestro Fondo sostenible, centrado en empresas de calidad, cumple 5 años. Una oportunidad para hacer balance.

Fuente: Carmignac, Morningstar, datos de la participación A EUR Acum. a 31/05/2024.

1Índice de referencia: MSCI World (USD) (reinversión de dividendos netos).

2Categoría Morningstar «Global Large-Cap Growth Equity».

El tiempo, una ventaja para...

EL INVERSOR

Al invertir en renta variable, es esencial mantener una mentalidad de largo plazo. Los datos históricos muestran que los inversores tienen menos probabilidades de sufrir pérdidas durante largos periodos, gracias sobre todo al interés compuesto. El concepto es sencillo: cuando se invierte dinero, se ganan intereses no solo sobre la cantidad inicial invertida, sino también sobre los intereses acumulados. En otras palabras, cuanto más tiempo pasa, más rentable se vuelve el interés sobre el interés.

LAS EMPRESAS

Nos centramos exclusivamente en las denominadas empresas de calidad con un historial de rentabilidad alta y estable y que reinvierten sus beneficios en el crecimiento futuro. A estas empresas les afecta positivamente el paso del tiempo. El tiempo les permite recoger los frutos de sus reinversiones y mantener su posición dominante mediante la innovación y la investigación y el desarrollo. Esto genera una capitalización interna similar al interés compuesto.

Microsoft, por ejemplo, lanzó su solución en la nube «Azure» en octubre de 2008, justo cuando se agravaba la crisis subprime (hipotecas de alto riesgo). Cinco años después, Azure alcanzó la marca de los 1.000 millones de dólares en facturación y desde entonces se ha convertido en la mayor fuente de ingresos de la empresa, al totalizar 70.000 millones de dólares en 2023. Microsoft ha conseguido así diversificar su modelo de negocio y crear motores de crecimiento adicionales mediante una reinversión juiciosa.

Fuente: Bloomberg, mayo de 2024.

NUESTRO FONDO CARMIGNAC PORTFOLIO GRANDCHILDREN

Como inversores centrados en la calidad, seleccionamos empresas prometedoras y somos pacientes mientras se desarrollan. Para ello, nos basamos en un proceso de gestión creado hace más de veinte años por Mark Denham. Este proceso actúa como una brújula que garantiza que las empresas en las que invertimos siguen cumpliendo nuestros criterios.

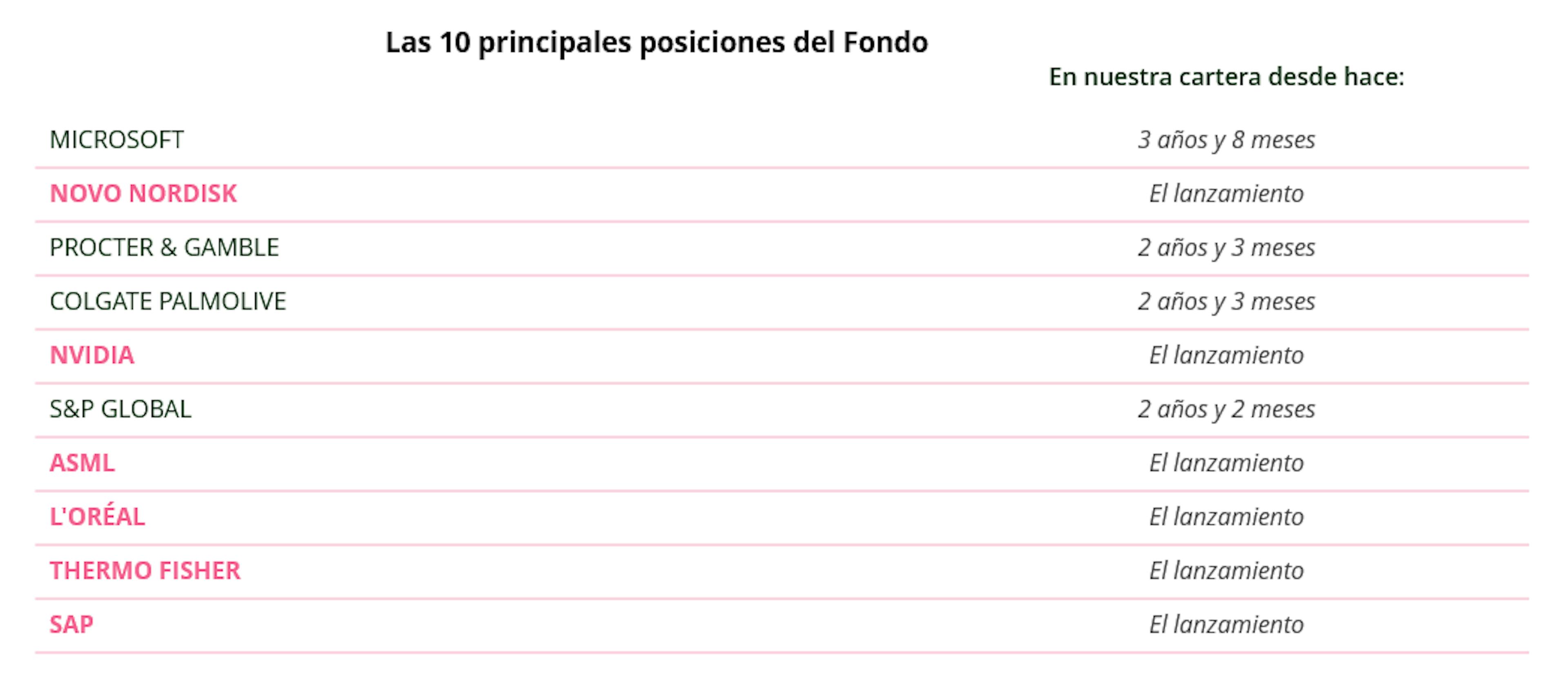

A pesar de los numerosos acontecimientos de los últimos cinco años, y en particular la mayor rotación sectorial de la década en los mercados de renta variable, el tiempo ha jugado a favor del Fondo. Como resultado, no solo hemos superado a la renta variable mundial, sino que también hemos conseguido compensar la caída de 2022. La principal razón de nuestro éxito reside en nuestra paciencia y disciplina, que se reflejan en nuestras principales posiciones, que son convicciones a largo plazo. Por término medio, hemos mantenido estas empresas durante más de cuatro años, lo que da muestra de nuestra confianza en su potencial.

50% de las empresas de la cartera ya estaban incluidas en el Fondo cuando se lanzó en 2019

Ejemplo de convicciones en cartera desde 2019

Nvidia

La empresa estadounidense conocida por sus tarjetas gráficas de gama alta se ha consolidado como líder en el desarrollo de la inteligencia artificial.

Desde que la tenemos en cartera, Nvidia se ha revalorizado un 3.137%.

Novo Nordisk

Esta farmacéutica danesa, pionera y líder mundial en la lucha contra la diabetes, nos conquistó con su enfoque innovador de la investigación. Conocemos muy pocas empresas cuyo objetivo declarado sea erradicar el problema del que obtienen la mayor parte de sus ingresos. Esto es precisamente lo que ha conseguido Novo Nordisk con su medicamento para adelgazar Wegovy.

Desde que la tenemos en cartera, Novo Nordisk se ha revalorizado un 525%.

«Nuestro objetivo es seleccionar empresas capaces de afrontar los retos del mañana. En este sentido, además de los criterios financieros, consideramos necesario que el 100% de nuestras inversiones estén alineadas con los objetivos de desarrollo sostenible de las Naciones Unidas».

![[Management Team] [Author] Denham Mark](https://carmignac.imgix.net/uploads/NextImage/0001/18/%5BManagement-Team%5D-Denham-Mark.png?auto=format%2Ccompress&fit=fill&w=3840)

Mark Denham

Carmignac Portfolio Grandchildren en pocas palabras

Descubra las principales características y ventajas del Fondo a través de las palabras de sus gestoresVer el vídeoCarmignac Portfolio Grandchildren A EUR Acc

- Duración mínima recomendada de la inversión

- 5 años

- Escala de riesgo*

- 4/7

- Clasificación SFDR**

- Artículo 9

*Escala de riesgo del KID (Documento de datos fundamentales). El riesgo 1 no implica una inversión sin riesgo. Este indicador podría evolucionar con el tiempo. **El Reglamento SFDR (Reglamento sobre la divulgación de información relativa a la sostenibilidad en el sector de los servicios financieros, por sus siglas en inglés) 2019/2088 es un reglamento europeo que requiere a los gestores de activos clasificar sus fondos, en particular entre los que responden al «artículo 8», que promueven las características medioambientales y sociales, al «artículo 9», que realizan inversiones sostenibles con objetivos medibles, o al «artículo 6», que no tienen necesariamente un objetivo de sostenibilidad. Para más información, visite: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=es.

Principales riesgos del Fondo

Gastos

- Costes de entrada

- 4,00% del importe que pagará usted al realizar esta inversión. Se trata de la cantidad máxima que se le cobrará. Carmignac Gestion no cobra costes de entrada. La persona que le venda el producto le comunicará cuánto se le cobrará realmente.

- Costes de salida

- No cobramos una comisión de salida por este producto.

- Comisiones de gestión y otros costes administrativos o de funcionamiento

- 1,70% del valor de su inversión al año. Se trata de una estimación basada en los costes reales del último año.

- Comisiones de rendimiento

- 20,00% cuando la clase de acciones supera el indicador de referencia durante el período de rendimiento. También se pagará en caso de que la clase de acciones haya superado el indicador de referencia pero haya tenido un rendimiento negativo. El bajo rendimiento se recupera durante 5 años. La cantidad real variará según el rendimiento de su inversión. La estimación de costos agregados anterior incluye el promedio de los últimos 5 años, o desde la creación del producto si es menos de 5 años.

- Costes de operación

- 0,26% del valor de su inversión al año. Se trata de una estimación de los costes en que incurrimos al comprar y vender las inversiones subyacentes del producto. El importe real variará en función de la cantidad que compremos y vendamos.

Rentabilidades

| Carmignac Portfolio Grandchildren | 15.5 | 20.3 | 28.4 | -24.2 | 23.0 |

| Indicador de referencia | 15.5 | 6.3 | 31.1 | -12.8 | 19.6 |

| Carmignac Portfolio Grandchildren | + 3.8 % | + 12.1 % | + 13.1 % |

| Indicador de referencia | + 8.6 % | + 12.6 % | + 13.5 % |

Fuente: Carmignac a 31 oct. 2024.

Las rentabilidades históricas no garantizan rentabilidades futuras. La rentabilidad es neta de comisiones (excluyendo las eventuales comisiones de entrada aplicadas por el distribuidor)

Análisis recientes

![[Background image] [CI] Blue sky and buildings](https://carmignac.imgix.net/uploads/article/0001/05/CI_WEB.jpg?auto=format%2Ccompress&fit=fill&w=3840)

35 años de historia en renta variable y muchos más por delante

Carmignac Portfolio Grandchildren recibe un premio por su enfoque sostenible

Comunicación publicitaria. Consulte el KID/folleto antes de tomar una decisión final de inversión. El presente documento está dirigido a clientes profesionales.

Este material no puede reproducirse, ni total ni parcialmente, sin el consentimiento previo de la sociedad gestora. Este material no constituye una oferta de suscripción ni un asesoramiento de inversión. Este material no constituye una recomendación contable, jurídica o tributaria y no debe ser tenido en cuenta a tales efectos. Este material se proporciona con carácter exclusivamente informativo y podría no resultar fiable a la hora de evaluar las ventajas derivadas de invertir en cualquier tipo de participaciones o valores mencionados en el presente documento o de cara a cualquier otra finalidad. La información contenida en este material podría no ser completa y estar sujeta a modificación sin preaviso alguno. Las informaciones se expresan a fecha de redacción del material y proceden de fuentes propias y externas consideradas fiables por Carmignac, no son necesariamente exhaustivas y su exactitud no está garantizada. En consecuencia, Carmignac, sus responsables, empleados o agentes no proporcionan garantía alguna de precisión o fiabilidad y no se responsabilizan en modo alguno de los errores u omisiones (incluida la responsabilidad para con cualquier persona debido a una negligencia). Las rentabilidades históricas no garantizan rentabilidades futuras.

La rentabilidad es neta de comisiones (excluyendo las eventuales comisiones de entrada aplicadas por el distribuidor). La rentabilidad podrá subir o bajar a resultas de las fluctuaciones en los tipos de cambio en el caso de las participaciones que carezcan de cobertura de divisas.

La mención a determinados valores o instrumentos financieros se realiza a efectos ilustrativos, para destacar determinados títulos presentes o que han figurado en las carteras de los Fondos de la gama Carmignac. Ésta no busca promover la inversión directa en dichos instrumentos ni constituye un asesoramiento de inversión. La Gestora no está sujeta a la prohibición de efectuar transacciones con estos instrumentos antes de la difusión de la información.

El acceso a los Fondos podrá estar restringido a determinadas personas o países. Este material no está dirigido a ninguna persona de ninguna jurisdicción en la que (debido al lugar de residencia o nacionalidad de la persona o a cualquier otra cuestión) el material o la disponibilidad de este material esté prohibido. Las personas objeto de estas prohibiciones no deben acceder a este material. La tributación depende de la situación de la persona. Los Fondos no están registrados para su distribución a inversores minoristas en Asia, Japón, Norteamérica ni están registrados en Sudamérica. Los Fondos Carmignac están registrados en Singapur como institución de inversión extranjera restringida (exclusivamente para clientes profesionales). Los Fondos no han sido registrados en virtud de la ley de valores estadounidense (US Securities Act) de 1933. Los Fondos podrán no ofertarse o venderse, directa o indirectamente, en beneficio o en nombre de una «Persona estadounidense», según la definición recogida por el Reglamento estadounidense S (Regulation S) y la ley FATCA. La decisión de invertir en el fondo debe tomarse teniendo en cuenta todas sus características u objetivos descritos en su folleto. Podrá consultar los folletos de los Fondos, los documentos KID, el VL y los informes anuales en la web www.carmignac.com o previa petición a la Gestora. Los riesgos, comisiones y gastos corrientes se detallan en el documento de datos fundamentales (KID). El KID deberá estar a disposición del suscriptor con anterioridad a la suscripción. El suscriptor debe leer el KID. Los inversores podrían perder parte o la totalidad de su capital, dado que el capital en los fondos no está garantizado. Los Fondos presentan un riesgo de pérdida de capital.

Para España : Los Fondos se encuentran registrados ante la Comisión Nacional del Mercado de Valores de España, con los números : Carmignac Sécurité 395, Carmignac Portfolio 392, Carmignac Patrimoine 386, Carmignac Long-short European Equities 398, Carmignac Investissement 385, Carmignac Emergents 387, Carmignac Credit 2025 1947, Carmignac Euro-Entrepreneurs 396, Carmignac Court Terme 1111.

La Sociedad gestora puede cesar la promoción en su país en cualquier momento. Los inversores pueden acceder a un resumen de sus derechos en español en el siguiente enlace sección 6: www.carmignac.es/es_ES/article-page/informacion-legal-1759

Carmignac Portfolio hace referencia a los sub fondos de Carmignac Portfolio SICAV, una compañía de inversión bajo derecho luxemburgués, conforme a la directiva UCITS. Los Fondos son fondos comunes de derecho francés (FCP) conforme a la directiva UCITS o AIFM.